如何通过比特派钱包进行数字资产的税务规划

探索如何有效利用比特派钱包进行税务规划

在数字资产的世界中,税务规划是每位投资者不可忽视的重要环节。随着加密货币市场的不断发展,合理利用工具进行税务管理显得尤为重要。比特派钱包作为一款优秀的数字资产管理工具,提供了多种功能来帮助用户进行高效的税务规划。本文将详细介绍如何通过比特派钱包进行数字资产的税务规划。

一、理解数字资产的税务政策

在进行税务规划之前,首先要理解数字资产相关的税务政策。各国对加密货币的税务处理有所不同,一般而言,数字资产被视为财产,交易时可能会产生资本利得税。在中国,税务机关尚未明确加密货币的税收政策,但在其他国家,如美国,投资者需要报告他们的加密资产交易情况。因此,了解所在地区的法律法规,能够为后续的税务规划提供基础。

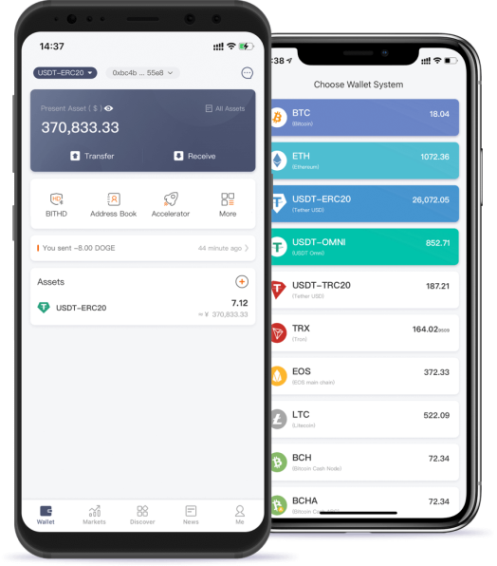

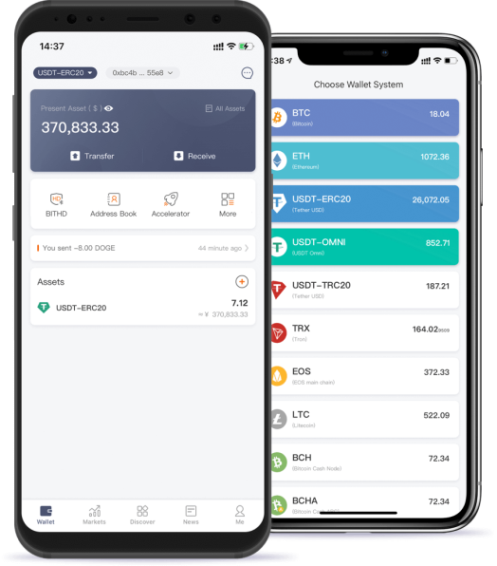

二、比特派钱包的基本功能

比特派钱包是一款功能强大的多链数字资产钱包,支持多种加密货币的存储、管理和交易。它不仅具有安全性高、操作简单的特点,还提供了资产管理、交易记录查询等功能。在进行税务规划时,用户可以通过比特派钱包轻松跟踪自己的交易历史,从而准确计算税务义务。

三、记录交易历史与资产变动

税务规划的关键在于记录所有的交易和资产变动。比特派钱包能够详细记录每一笔交易,包括交易时间、金额、币种、交易类型等。这些信息对于计算资本利得税、申报税务至关重要。用户可以定期导出交易记录,并整理成报告,以备税务申报时使用。此外,定期检查交易记录还能帮助用户发现潜在的税务问题,及时调整策略。

四、资产分配与风险管理

合理的资产分配与风险管理是税务规划的重要组成部分。比特派钱包允许用户对不同的加密资产进行分类管理,帮助用户实时监控各类资产的表现。通过分析不同资产的收益情况,用户可以在合适的时机进行资产重组,降低税务负担。例如,在收益较高时及时卖出部分资产,可以有效控制资本利得税的支出。同时,利用比特派钱包的分析工具,用户可以评估各类资产的风险,从而做出更为明智的投资决策。

五、咨询专业税务顾问

尽管比特派钱包提供了丰富的工具和功能,但数字资产的税务问题依然复杂。因此,建议用户在进行税务规划时,咨询专业的税务顾问。专业顾问可以根据用户的具体情况,提供个性化的建议,帮助用户合法合规地进行税务筹划。此外,他们还可以帮助用户了解最新的税务政策变化,以便及时调整策略,确保不违反税法。

总之,通过比特派钱包进行数字资产的税务规划,用户可以有效管理自己的投资,降低税务负担。借助于全面的交易记录、资产管理和专业顾问的支持,投资者能够在不断变化的市场中,保持合规与灵活性,实现财务目标。税务规划不是一朝一夕的事情,而是需要不断学习与调整的过程,掌握好工具与知识,才能在数字资产的世界中立于不败之地。